সভরিন বণ্ড ও আমাদের অর্থনীতি

সাবেক অর্থমন্ত্রী মুহিতের সিদ্ধান্তই সঠিক ছিল?

- প্রকাশিত সময় ০৬:২০:২১ পূর্বাহ্ন, মঙ্গলবার, ২৬ এপ্রিল ২০২২

- / 143

এক দশক আগে আন্তর্জাতিক মুদ্রাবাজারে সভরিন বন্ড (আন্তর্জাতিক বাজারে সরকার ইস্যুকৃত ঋণপত্র) ছেড়ে বিপুল সাড়া পেয়েছিল শ্রীলংকা। ২০০৭ সালে ৫০ কোটি ডলার মূল্যের বন্ড ছেড়ে দেড়শ কোটি ডলারের বেশি ক্রেতা পেয়েছিল দেশটি। এর পর থেকে সভরিন বন্ডের ওপর ভিত্তি করেই বিকশিত হয়েছে দ্বীপরাষ্ট্রটির অর্থনীতি। আবার দেশটির অভ্যন্তরীণ আয় এ বন্ডের ঋণ বা ঋণের সুদ পরিশোধের জন্য পর্যাপ্ত ছিল না। ঋণ শোধ করতে না পেরে বাজারে নতুন বন্ড ছেড়েছে শ্রীলংকা। এভাবেই এক দশক ধরে নতুন বন্ড ছেড়ে পুরনো বন্ডের সুদ পরিশোধ করতে হয়েছে দেশটিকে। শেষ পর্যন্ত সভরিন বন্ডের এ ফাঁদই শ্রীলংকাকে টেনে নিয়েছে দেউলিয়াত্বের দিকে।

সভরিন বন্ডের ফাঁদে বিপর্যয়ের আরেক বড় নজির গ্রিস। ২০০৮-পরবর্তী সময়ে দেশটিতে যে অর্থনৈতিক বিপর্যয় শুরু হয়েছিল, তা এখনো কাটিয়ে ওঠা যায়নি। গ্রিসের কাছে এখনো ইউরোপীয় ইউনিয়নসহ (ইইউ) অন্যান্য বিনিয়োগকারীর ঋণ রয়েছে ৩২ হাজার কোটি ইউরো। গত এক দশকে দেশটি মাত্র ৪ হাজার ১০০ কোটি ইউরো পরিশোধ করতে পেরেছে। বাকি ঋণ পরিশোধের জন্য ২০৬০ সাল পর্যন্ত সময় নিয়েছে গ্রিস। শুধু শ্রীলংকা বা গ্রিস নয়, সভরিন বন্ডের ঋণের প্রলোভনে পা বাড়িয়ে বিপর্যয় ঘটেছে আর্জেন্টিনা, ইন্দোনেশিয়াসহ বিশ্বের আরো অনেক দেশের।

বাজেট ঘাটতি মেটাতে অভ্যন্তরীণ উৎস থেকে বিল-বন্ডের মাধ্যমে ঋণ নেয় সরকার। এ ধরনের ঋণ নেয়া হয় দেশীয় মুদ্রায়। আর বন্ড ইস্যুর মাধ্যমে সরকারের বৈদেশিক মুদ্রায় নেয়া ঋণকে বলা হয় সভরিন বন্ড। এ বন্ডের মাধ্যমে সংগৃহীত বৈদেশিক মুদ্রা রাষ্ট্রের ব্যালান্স অব পেমেন্টের ঘাটতি মেটাতে কাজে লাগানো হয়। আমদানিনির্ভর দেশগুলোর বাণিজ্য ঘাটতি এবং চলতি হিসাবে বড় ঘটতি তৈরি হলে সভরিন বন্ড ইস্যু করা হয়। আবার বড় কোনো উন্নয়ন প্রকল্পের মূলধন সংগ্রহের জন্যও এ ধরনের বন্ড ইস্যু করা হয়।

এক দশক আগে ২০১২ সালে বাংলাদেশেও সভরিন বন্ড ছাড়া নিয়ে আলোচনা শুরু হয়। এরপর ২০১৩ ও ২০১৪ সালেও পদ্মা সেতু প্রকল্পে অর্থায়নের লক্ষ্যে সভরিন বন্ড ছাড়া নিয়ে কথা ওঠে। তত্কালীন অর্থমন্ত্রী আবুল মাল আবদুল মুহিত এতে রাজি ছিলেন না। তার অসম্মতিতেই সভরিন বন্ড ইস্যু না করার রক্ষণশীল পথে হেঁটেছিল বাংলাদেশ।

বিশ্বব্যাংক সরে যাওয়ার পর পদ্মা সেতু প্রকল্পে অর্থায়নের জন্য সভরিন বন্ড ইস্যু করার বিষয়ে আলোচনা শুরু হয়। তবে এ বিষয়ে বাংলাদেশের কোনো পূর্বাভিজ্ঞতা ছিল না। এ বিষয়ে দিকনির্দেশনার জন্য অর্থ মন্ত্রণালয়ের পক্ষ থেকে ২০১৩ সালের শুরুতে একটি উচ্চপর্যায়ের কমিটি গঠন করা হয়। প্রাথমিকভাবে কমিটি সরকারকে বলেছিল, জরুরি প্রয়োজনে এ বন্ড ইস্যু করা যেতে পারে।

ওই সময় কেন্দ্রীয় ব্যাংকও সীমিত পরিসরে বন্ড ছেড়ে ঋণ গ্রহণের পক্ষে মতামত দিয়েছিল। বিষয়টি নিয়ে জানতে চাইলে বাংলাদেশ ব্যাংকের তত্কালীন গভর্নর অর্থনীতিবিদ ড. আতিউর রহমান স্বতঃকণ্ঠকে বলেন, অভিজ্ঞতা অর্জনের জন্য আমরা সীমিত পরিসরে বন্ড ছাড়ার পক্ষে মতামত দিয়েছিলাম। তবে সেটি যেন মাত্রা ছাড়িয়ে না যায়, সে বিষয়েও সতর্ক করা হয়েছিল। এটি ঠিক আধুনিক অর্থনীতির যুগে প্রবেশ করতে হলে সভরিন বন্ডের বাজারে আমাদের যেতে হবে। তবে সেটি যেন সুর্নিদিষ্ট হয়, তা নিশ্চিত করতে হবে। গ্রিন বন্ড, পানি বন্ড—এ ধরনের সুর্নিদিষ্ট খাতের উন্নয়নে সভরিন বন্ড এখনো ছাড়া যেতে পারে।

ড. আতিউর রহমান বলেন, কৃষি, প্রবাসী ও রফতানি আয়ের ওপর বাংলাদেশের অর্থনীতি দাঁড়িয়ে আছে। এগুলো দেশের অর্থনীতির প্রধান ভিত। আর বাংলাদেশের অর্থনীতির শক্তির জায়গা হলো অভ্যন্তরীণ ভোগ। অর্থনৈতিক প্রবৃদ্ধির বড় অংশও স্থানীয় চাহিদা ও ভোগের ওপর নির্ভরশীল। এ কারণে করোনার মতো বৈশ্বিক মহামারীর মধ্যেও বাংলাদেশের অর্থনীতি দাঁড়িয়ে আছে। বর্তমান পরিস্থিতিতে সরকারের কর-জিডিপি অনুপাত বাড়ানোর প্রতি গুরুত্ব দিতে হবে।

স্ট্যান্ডার্ন্ড চার্টার্ড ব্যাংক, যুক্তরাজ্যভিত্তিক লয়েডস ব্যাংক, মার্কিন বিনিয়োগ ব্যাংক গোল্ডম্যান স্যাকস ও জেপি মরগানসহ বেশ কয়েকটি সংস্থাও অনেক দিন ধরেই বন্ড ছাড়ার জন্য বাংলাদেশ সরকারের সঙ্গে আলোচনা করে আসছিল। জেপি মরগান ও গোল্ডম্যান স্যাকসের প্রতিনিধিরা তত্কালীন অর্থমন্ত্রী আবুল মাল আবদুল মুহিতের সঙ্গে এ নিয়ে দেখাও করেছিলেন। সে সময় উভয় প্রতিষ্ঠানের প্রতিনিধিরাই তাদের মাধ্যমে বন্ড ইস্যু করার অনুরোধ জানিয়েছিলেন। তত্কালীন অর্থমন্ত্রীর পক্ষ থেকে তখন বলা হয়েছিল, এ বন্ড ইস্যু করার সময় এখনো আসেনি।

এর মধ্যে জেপি মরগানের প্রতিনিধিদের সঙ্গে বৈঠকের পর অর্থমন্ত্রী আবুল মাল আবদুল মুহিতের ভাষ্য ছিল, তারা দেশের বড় বড় অবকাঠামোসহ অন্যান্য খাতের বিভিন্ন প্রকল্প বাস্তবায়নে প্রয়োজনীয় অর্থ সংগ্রহের ব্যাপারে সভরিন বন্ড ইস্যু নিয়ে কথা বলেছেন। তারা আমাকে বলেছেন, সভরিন বন্ডে সুদের হার হবে ৪-৫ শতাংশ, যা যেকোনো সময়ের চেয়ে কম। আমি তাদের বলেছি, এ মুহূর্তে আমাদের বড় ধরনের কোনো প্রকল্পের জন্য অর্থের প্রয়োজন নেই। ভবিষ্যতে প্রয়োজন হলে তাদের সঙ্গে আলোচনা হবে।

দেশের অর্থনীতির বিশেষজ্ঞ পর্যবেক্ষকদের একাংশ বলছেন, আবুল মাল আবদুল মুহিতের সভরিন বন্ড ইস্যু না করার সিদ্ধান্তই বাংলাদেশের জন্য শাপে বর হয়েছে। সভরিন বন্ড ইস্যুর মাধ্যমে ঋণ নেয়া হলে এখন তা বাংলাদেশের জন্য বড় সমস্যার কারণ হয়ে উঠত। দেশের অর্থনীতি এমনিতেই আমদানিনির্ভর। বিশ্ববাজারে জ্বালানি ও শিল্প কাঁচামালের দাম এখন বাড়তির দিকে। এ ধরনের পরিস্থিতি এমনিতেই রিজার্ভের ওপর বড় ধরনের চাপ সৃষ্টি করে। সভরিন বন্ডের দায় থাকলে এ চাপ বাংলাদেশের জন্য আরো অনেক ভারী হয়ে উঠতে পারত।

বর্তমান প্রেক্ষাপটে সভরিন বন্ডকে অপ্রয়োজনীয় বলে মনে করছেন বাংলাদেশ উন্নয়ন গবেষণা প্রতিষ্ঠানের (বিআইডিএস) মহাপরিচালক ড. বিনায়ক সেনও। স্বতঃকণ্ঠকে তিনি বলেন, আমাদের কান্ট্রি রেটিং ভালো হওয়া সত্ত্বেও ফরেন কারেন্সিতে বন্ড ইস্যু করার কোনো কারণ দেখছি না। এটি আমাদের কোনো দরকার নেই। বাজেটে এর কোনো সহায়তা পাওয়া যাবে না। বাজেটে ঘাটতি হতে পারে যদি আমরা কর আদায় বাড়াতে না পারি। সুতরাং সরকার যদি স্থানীয় বিনিয়োগকারীদের কাছ থেকে ঋণ নেয়ার জন্য বন্ড ইস্যু করতে চায়, সেটা করা যেতে পারে। কিন্তু ফরেন কারেন্সি বন্ড ইস্যু করে লাভ নেই। আমাদের বিদ্যমান মেগা প্রকল্পগুলোয় অর্থায়নের নিশ্চয়তা রয়েছে। পদ্মা সেতুর ওই সময়ে একটা আলোচনা হয়েছিল, কারণ আমরা বিদেশী বিনিয়োগকারী খুঁজছিলাম।

সাবেক গভর্নর ড. সালেহউদ্দিন আহমেদ মনে করছেন, বাংলাদেশের পরিস্থিতি এখনো সভরিন বন্ড ছাড়ার উপযুক্ত হয়ে ওঠেনি। স্বতঃকণ্ঠকে তিনি বলেন, দেশের অভ্যন্তরীণ বন্ডের বাজারই এখনো গড়ে ওঠেনি। সেখানে সভরিন বন্ড ছাড়ার কল্পনা করা বৃথা। সহজ শর্তে বিদেশী প্রতিষ্ঠানের ঋণ পেলে সেটি অপেক্ষাকৃত ভালো।

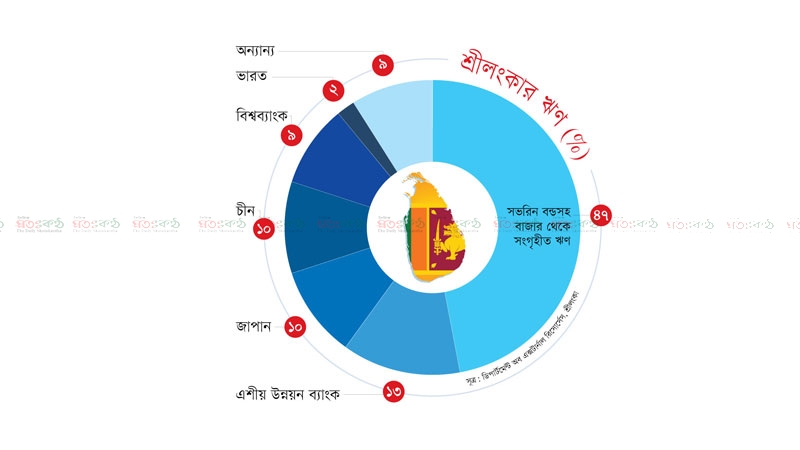

সভরিন বন্ডের চাপে অর্থনীতির বিপর্যয়ের সবচেয়ে বড় উদাহরণ এখন শ্রীলংকা। বিশ্বব্যাংকের তথ্য বলছে, দেশটির এখন দীর্ঘমেয়াদি বিদেশী ঋণ রয়েছে সাড়ে ৪ হাজার কোটি ডলার। এর মধ্যে দেড় হাজার কোটি ডলারই এসেছে বন্ড থেকে, যার প্রায় পুরোটাই ডলারে পরিশোধযোগ্য সভরিন বন্ড। এক দশক ধরে শ্রীলংকার ওপর বিদেশী ঋণ পরিশোধের চাপ কেবলই বেড়েছে। ২০১৬ সালেও দেশটির বার্ষিক বিদেশী ঋণ পরিশোধের পরিমাণ ছিল ৪০০ কোটি ডলার। ধারাবাহিকভাবে বেড়ে যাওয়ায় চলতি বছর ৭০০ কোটি ডলারের ঋণ পরিশোধের চাপ এসে পড়েছে শ্রীলংকার ওপর। যদিও দেশটির হাতে বৈদেশিক মুদ্রার রিজার্ভ আছে মাত্র ২০০ কোটি ডলারের। ঋণ পরিশোধের সামর্থ্য হারিয়ে দেশটি এরই মধ্যে নিজেকে দেউলিয়া ঘোষণা করেছে।

তবে ব্যাংকারদের কেউ কেউ মনে করছেন, রিজার্ভ সক্ষমতা বাড়াতে সভরিন বন্ডকে কাজে লাগানো যেতে পারে। স্ট্যান্ডার্ড চার্টার্ড ব্যাংক বাংলাদেশের সিইও নাসের এজাজ বিজয় স্বতঃকণ্ঠকে বলেন, জিডিপির তুলনায় ঋণকে স্বস্তিকর পর্যায়ের মধ্যে ধরে রাখার বিষয়ে সতর্ক অর্থ মন্ত্রণালয়। যদিও আন্তর্জাতিক বাজারে পণ্যমূল্যের ঊর্ধ্বমুখিতা ও মূলধনি যন্ত্রপাতি আমদানির কারণে চলতি হিসাবের ঘাটতি এখন বাড়ছে। এ অবস্থায় আপত্কালীন পন্থা হিসেবে দীর্ঘমেয়াদি কনফেশনাল ঋণ ও সরকারি ঋণ গ্রহণ অথবা প্রবাসী বাংলাদেশীদের (এনআরবি) জন্য এসওএফআর (সিকিউরড ওভারনাইট ফাইন্যান্সিং রেট বা ডলারে বিনিময়যোগ্য দলিলে ব্যবহূত সুদহার; লাইবরের পরিবর্তে এটি ব্যবহার হয়) সংযুক্ত বন্ড বাজারে ছাড়ার মাধ্যমে রিজার্ভ বাড়ানোর পদক্ষেপ নেয়া যেতে পারে।

আরও পড়ুনঃ

ঈদে মঙ্গলবার ভূমিহীন ও গৃহহীন পরিবারকে ৩২ হাজার ৯০৪টি ঘর হস্তান্তর করবেন প্রধানমন্ত্রী শেখ হাসিনা

রাইসিনা ডায়ালগে অংশগ্রহণ করতে ভারতের দিল্লির উদ্দেশ্যে আইসিটি প্রতিমন্ত্রীর ঢাকা ত্যাগ

উত্তরায় বেতন বোনাসের দাবীতে আন্দোলরত শ্রমিকদের উপর পুলিশী হামলায় টিইউসির নিন্দা

ফ্রান্সের প্রেসিডেন্ট নির্বাচনে আবারও নির্বাচিত ইমানুয়েল মাখোঁ

নেতৃত্ব থেকে বাদ দেওয়ার কারণেই রান পাচ্ছেন না বিরাট কোহলি : ওয়াটসন

ঈশ্বরদীতে শরীরে আগুন লাগিয়ে গৃহবধুর আত্মহত্যা

সাজেকে মিজোরামের সঙ্গে হচ্ছে নতুন বর্ডার হাট

সিরাজগঞ্জের নলকা সেতু চালু হওয়ায় উত্তরের ঈদ যাত্রায় স্বস্তির নি:শ্বাস ফেলল কোটি মানুষ

‘বুকটা কষ্টে ফেটে যাচ্ছিল’

ইউক্রেনকে আরো সামরিক সহায়তার প্রতিশ্রুতি

বলিউডের জায়গা দখল করে নিচ্ছে দক্ষিণের সিনেমা